|

活跃的温州民间借贷,资金链脆弱性正日渐显现。

中国人民银行(央行)温州市中心支行的最新调查显示,温州民间借贷市场正处于阶段性活跃时期,估计市场规模约1100亿元,占当地银行贷款的20%。

这一估算是根据抽样调查,从资金介入方和贷出方双向测算并相互验证而得的,是该时点上存续的债券债务关系的借贷余额。

据悉,央行温州市中心支行已于2010年建立了温州民间借贷交易活跃指数监测,该项监测以温州市近1000家融资中介的1300多个银行账户为样本根据抽样调查,定期采集这些账户的资金交易。从监测结果来看,2010年以来五个季度的账户交易额分别为208亿元、327亿元、262亿元、335亿元和 396亿元,规模总体呈增加态势。其中,今年一季度的交易量是上年平均的1.4倍。

因此,央行温州市中心支行判断:“可以认为,近期温州民间借贷市场处于比较活跃阶段,借贷规模的增长也比较明显,短期内与银行贷款的比例关系还有小幅上升。”

民间借贷活跃的同时,央行温州市中心支行还特别关注到社会融资中介的风险隐患。目前,温州各类担保公司、投资公司、寄售行、典当行、旧货调剂行等共1000多家,其中部分机构假借经营之名,违规办理垫资业务,收取高额佣金和利息。

央行温州市中心支行认为,在社会资金总体趋紧的背景下,短期垫资需求增加,社会资金拆借链条延长,转手环节变多,“空转”而没有进入实质领域的民间借贷资金有所增加,当前社会融资中介市场的资金链脆弱性日益上升。

40%的民间借贷“空转”

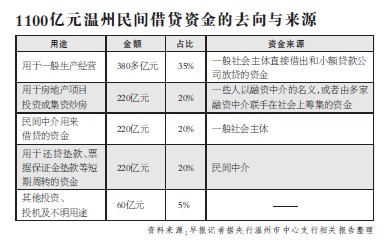

根据央行温州市中心支行的报告,上述1100亿元温州民间借贷资金中,用于一般生产经营的仅占35%,即380多亿元,主要是一般社会主体直接借出和小额贷款公司放贷的资金;用于房地产项目投资或集资炒房的占20%,约220亿元,这包括一些人以融资中介的名义,或者由多家融资中介联手,在社会上筹集资金,用于外地房地产项目投资,也包括一些个人在亲友中集资炒房。

没有进入生产投资领域、依然停留在民间借贷市场上的资金规模为40%,即440亿元,包括个人借给民间中介的资金,民间中介借给监管人用于还贷垫款、票据保证金垫款、验资垫款等短期周转资金。另有60亿元(5%)的资金不明用途。

报告同时分析了温州民间借贷的资金来源,初步估计,来自当地企业等经济实体的资金占30%,来自当地居民的占20%,来自全国各地和世界各地的,分别占20%,其余为银行信贷资金间接流入等(根据上述比例测算占10%,资金规模超过百亿)。

“不会形成系统性风险”

“人们普遍认为由于民间借贷是缺乏外部监管的自发性行为,存在较为频繁高发的风险性,一些披露出来的案例也强化了人们的这种印象。但实际上,民间借贷的风险因具体借贷模式、资金用途、借贷利率以及社会经济环境的不同而有很大差别。大规模的集资、高利贷和中介的资金大进大出等往往风险较大,而分散性直接借贷活动有其良好的风险防范机制,一般并不表现出高风险性。”

对于当前民间借贷风险,央行报告的总体判断是:随着货币政策收紧,借贷风险问题会进一步暴露,非法集资等案例会进一步增加,但不至形成系统性风险问题,不会影响社会和金融稳定大局。

报告认为,目前温州公开的大范围的吸收公众存款的情况已被遏制、发现的社会金融风险案列涉案面都比较窄,即使是各种社会融资中介,单体规模也不大,以其为纽带的借贷亦相对分散。另外,从全国或温州本地看,经济发展总体上是良性的,企业主如果没有过度的投机、赌博等不良行为,一般不会出现巨额资金缺口。

此外,报告认为,参与社会借贷活动的公众,大部分有较强的风险承受能力,大大小小的企业主都有一定积累,而长期从事社会融资活动的人员也已从该领域获得丰厚收益。

“近期温州发生的几件贷款户逃逸案,贷款担保方都能代偿,未使风险蔓延,也表明温州企业及业主个人较强的风险承受能力。”报告称。

但温州各类担保公司、投资公司、寄售行、典当行、旧货调剂行等有1000多家融资中介的风险隐患较大,牵扯面也比较广。报告称,其中有部分机构假借经营之名,违规办理垫资业务,收取高额佣金及利息。

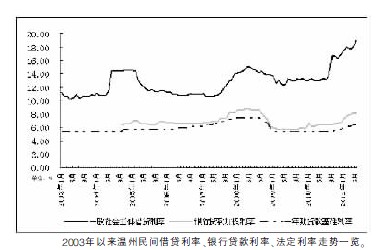

根据最新的监测数据,6月份温州民间借贷综合利率水平为24.4%,折合月息超过2分,比2010年6月上升了3.4个百分点。由于民间借贷市场远非价格统一的市场,各子市场的利率价格差距很大。社会融资中介的放贷利率为40%左右,而一般社会主体之间的普通借贷利率平均为18%,小额贷款公司的放款利率则接近20%。

“当前温州民间借贷利率处于阶段性高位。”报告称,从2003年建立利率监测制度至2010年,监测到一般社会主体之间的利率水平一直在13%~17%的区间内波动,这一利率到6月已是18%。

利率市场化改革已有基础

随着参与度和规模的逐步放大,民间借贷未来的出路在哪里?

该报告指出,对于现阶段的民间借贷,应该将其置于推动金融改革、优化全社会融资结构和改善中小企业融资环境的大视野中加以通盘考虑,加快金融深化,实现对传统民间借贷的引导、规范、提升和替代。

该报告提出,制定《民间融资法》、加强对民间借贷的引导和服务、加快构建起以民间借贷资本为主体的风险投资体系、建立民营企业产权流转体系、规范和发展地方产权交易市场、放宽金融管制、加强推进银行利率市场化改革等多项政策建议。

该报告认为,有必要制定一部适合国情的《民间融资法》,为民间借贷活动做出必要的法律规范,明确不同民间借贷行为的合法性,保护民间借贷的权益和规避风险,引导其更好地发挥融资作用。

在引导民间借贷活动方面,可以在民间借贷的资金投向、利率及运行机制上加以引导。同时,可以对民间借贷的合同(或借据)应以法律的形式加以规范,并进行公正或登记,明确经过公正或登记的合同受法律保护,以减少借贷纠纷。

报告亦指出,提高民间借贷的组织化程度有益于规范市场。比如加快构建民间借贷资本为主体的风险投资体系,建立民营企业产权流转体系,规范和发展地方产权交易市场,通过项目融资引导民间借贷资本有组织化地直接投资等。

在放宽金融管制方面,报告指出,目前正规金融和民间金融的“双轨”结构不利于金融资源的有效配置,应促进现行金融结构的逐步并轨,比如设立各种地方性小法人金融机构特别是社区银行、贷款公司等,制定金融机构破产法,建立市场退出机制和存款保险制度。

报告称,温州活跃的民间借贷市场为实施利率市场化改革提供了良好的社会基础,改革可以根据温州实际,针对不同市场及主体分类推进,包括有限度地放开银行机构存贷款利率,指导新型金融组织利率市场化,监测和引导民间借贷市场利率等。

(东方早报) |