|

兰格信息研究中心 张琳

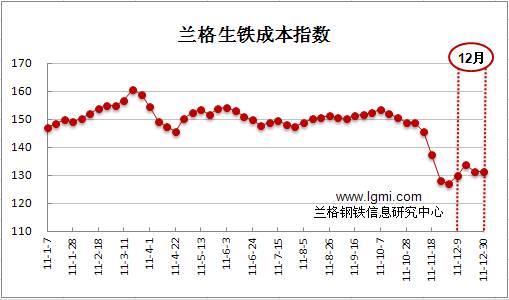

12月份兰格生铁成本指数为131.5点,较11月份下跌8.4点,降幅为6%(详见图1)。同期,兰格钢铁综合价格指数为169.4点,较11月份下跌1.18%。

图1 兰格生铁成本指数走势图

观察(图1)兰格生铁成本指数曲线,发现12月份四周的成本指数在130到133.6之间小幅波动。

按钢厂为30天左右的炉料库存周期,分析11月份的铁矿石市场行情:

11月份,据兰格钢铁网统计,63.5%印粉外盘报价从月初的129美元/吨升至月末的144-145美元/吨左右,涨幅12%。11月份初,进口矿市场“触底反弹”,但大部分厂商对后期市场依然看空,购买积极性不强,11月后期,整体市场处于窄幅波动状态。因此,反应到生铁成本指数上,即12月前两周成本指数初显上探,随后的两周成本指数波动运行。

图2 主要钢材品种(测算成本与市场价格比较)盈利水平

根据图2分析钢材各主要品种的盈利能力。12月上旬,7类主要钢材品种均处于盈利线之上;12月中下旬,方坯、热卷、中厚板3类钢材品种跌破成本线。

分品种来看,冷卷盈利能力仍处于领先地位,利润在200-400元左右。其次是线材和螺纹,利润在150-300元左右。方坯、热卷、中厚板在12月中下旬利润为负值,但亏损均在百元之内。盈利能力最差的是方坯,截至12月末其亏损在92元左右。

总体来说,12月份钢厂使用的炉料成本先涨后稳,后期63.5%印粉处在140-150美元/t的水平,对应疲软的钢材市场环境,以及临近年末钢厂普遍面临资金回笼问题,钢铁企业的制造成本仍为高位,并且难以将相对高位的成本转嫁到下游,导致行业利润总额和销售利润率逐月下降,尤其是下半年。

钢企效益不乐观,其一是原燃料高位挤压钢价利润空间;其二是主要用钢行业均面临需求下行。从国外看,国际货币基金组织在9月份将2012年全球经济增速预期下调至4%左右,并且近期可能进一步下调。其中,对中国今明两年的经济增速预测分别为9.5%、9.0%。从国内看,CPI、PPI压力减弱,在一定程度上显示出实体经济已经出现放缓迹象。用钢量最大的房地产行业依旧面临严峻的调控,预计到2012年第一季度房地产新开工面积同比将出现负增长;主要机械产品已经连续5个月出现环比下滑;汽车产销量增速已回落到零增长附近;主要家电产品连续6个月环比下滑。

尽管预期2012年铁矿石供应量将大幅增长,矿价将有所下跌,但需求衰减仍是我国钢铁业的致命伤,下游制造业需求决定钢价的恢复程度,一季度钢铁行业恐怕仍要处在微利状态,亏损企业数量有可能继续增加。(兰格信息研究中心 张琳 转载务必注明出处)

|