即将进入2010年,国际市场铁矿石价格谈判再度成为钢铁行业关切的焦点之一。根据UNCTAD的预测,2010年全球铁矿石供应量将过剩3-4亿吨,但显然与此结论相悖的是,全球粗钢产量目前正表现出强劲的增长态势,铁矿石的需求正在放大,并且受此景象的“鼓舞”,包括瑞银、麦格理、高盛以及巴克莱等机构均预测2010年国际铁矿石价格将上涨10-20%。需求增加当然被解释为价格上涨的直接理由,但是由于处于原料下游的钢铁行业产品价格的大幅回落,使得钢铁企业似乎更有理由拒绝铁矿石巨头价格上涨的企图。展望2010年全球铁矿石供需及价格形势,无论对铁矿石供应商亦或钢铁企业而言,都能用“喜忧参半”的心态形容。

一、全球粗钢产能迅速恢复,铁矿石供需关系再生变化

1、美国、欧元区及日韩等国的经济复苏,也带来了钢铁产量的增长

根据WSA的统计数字,2009年前10个月,全球66个国家和地区累计生产粗钢9.82亿吨,同比下降13.5%。由于去年下半年受金融危机的冲击,全球粗钢生产严重下滑,使今年9-10月份单月产量出现同比增长。实际上从今年各月粗钢生产情况看,1-10月基本上是呈增长态势的。尽管10月份全球粗钢日产达到362万吨,比去年峰值396万吨还低8.6%,但同去年12月份谷值265万吨日产粗钢相比,粗钢产量已经累计增长了36.6%。

尽管中国粗钢产量占全球产量的48%,但很显然已不再扮演全球粗钢产量增长的主要领跑者的角色。今年6月份中国生产了占全球产量49.6%的粗钢,而到10月份粗钢比重已逐步衰减到46.1%,比重下降了3.5个百分点。全球其他国家和地区(扣除中国外)粗钢产量恢复情况看,北美三季度粗钢日产增长了21.5%,欧盟27国也增长了10.2%,分别比中国增速高12.4和1.1个百分点;在亚洲,日、韩的粗钢日产增长显然也快于中国。

|

粗钢日产 |

三季度 |

二季度 |

增长 |

增长% |

|

全球粗钢 |

347万吨 |

313万吨 |

34万吨 |

11.0 |

|

北美 |

24万吨 |

20万吨 |

4万吨 |

21.5 |

|

欧盟(27) |

38万吨 |

35万吨 |

4万吨 |

10.2 |

|

亚洲 |

227万吨 |

207万吨 |

20万吨 |

9.7 |

|

其中:中国 |

167万吨 |

153万吨 |

14万吨 |

9.1 |

从中国的粗钢产能的恢复程度看,预计2009年粗钢产量也许会超过5.7亿吨,比08年增长6000万吨左右,增速将超过11%。值得注意的是,这是在中国国内出口严重下滑后的背景下的预测。蓝鲸钢工作室预计2010年中国粗钢产量将受到政府严厉的控制,并且除非需求持续保持高增长,否则粗钢增长可能会明显低于2009年的增长速度。

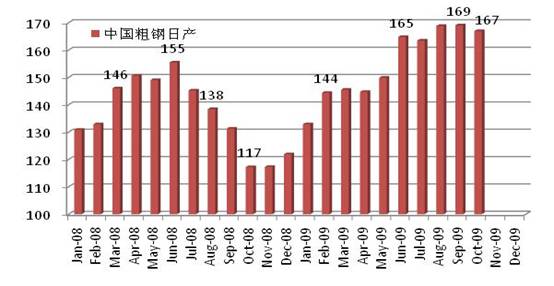

从中国前10个月的粗钢日产水平变化情况看,6-10月粗钢日产均在160万吨以上,超过去年峰值155万吨水平,同去年同期相比,10月份日产粗钢增长50万吨,同比增长了42.7%。从分季度情况看,一季度粗钢产量达1.2672亿吨,二季度1.3930亿吨,环比增长9.9%;三季度1.5371亿吨,环比增长10.3%,环比增速比二季度加快了0.4个百分点。

2、国际铁矿石需求增长,价格缓慢爬升。

全球钢铁生产形势的逆转,犹如给铁矿石需求注入了一针强心剂,使铁矿石巨头们再度傲慢起来。1-10月全球粗钢产量达到9.82亿吨,按略低于10月份水平初步估算,2009年全球粗钢产量在12亿吨左右,同比下降10%左右。从季度数据角度分析,全球粗钢产量二季度环比增长8.1%,三季度环比增长了11.5%。实际上欧盟27国三季度粗钢产量增速比二季度加快6.9个百分点、美国加快了23.9个百分点、日本加快了18.4个百分点、巴西加快28.4个百分点;中国、俄罗斯和印度增速变化较小。

|

粗钢产量 |

二季度环比增长% |

三季度环比增长% |

|

欧盟(27) |

4.1 |

11.0 |

|

美国 |

4.1 |

28.0 |

|

日本 |

8.5 |

26.9 |

|

中国 |

9.9 |

10.3 |

|

印度 |

3.6 |

1.7 |

|

巴西 |

11.3 |

39.7 |

|

俄罗斯 |

8.0 |

7.0 |

值得一提的是,作为老牌的欧洲发达国家,德国、法国二季度粗钢还是环比负增长,三季度转而大幅增长了34.4%和10.0%。英国的三季度粗钢产量环比增速也加快了5.1个百分点。在亚洲地区则表现出不同的趋势,除中国、日本及中国台湾三季度粗钢产量增速有所加快外,韩国、印度则是负增长态势,显示出的区域差距即因粗钢生产总量版图比重的差异,因为亚洲地区(不含中东)三季度粗钢产量增速仍然加快了1.6个百分点。

受全球粗钢产量迅速恢复的刺激,铁矿石资源供应方面也呈现出巨大的增长。瑞士信贷预测2010年巴西和澳大利亚将大幅增加铁矿石出口量,届时出口量将分别达到3.549亿吨和4.216亿吨,分别增长21%和8.5%。而来自麦格理的预测也认为,2009年全球铁矿石海运贸易量将接近9亿吨,2010年将突破10亿吨,2013年将达到12.4亿吨。预计2010年铁矿石海运贸易量将比2009年增长12.8%,其中CVRD占26%的市场份额、Rio占23%、BHP占15%,印度资源将占11%。

|

Macquarie |

2009年 |

2010年 |

|

推算贸易量 |

份额 |

推算贸易量 |

份额 |

|

全球 |

8.95亿吨 |

|

10.10亿吨 |

|

|

其中: |

|

|

|

|

|

CVRD |

2.33亿吨 |

26% |

2.73亿吨 |

27% |

|

BHP |

1.34亿吨 |

15% |

1.52亿吨 |

15% |

|

Rio |

2.06亿吨 |

23% |

2.32亿吨 |

23% |

|

India |

1.16亿吨 |

13% |

1.11亿吨 |

11% |

另一个证实铁矿石市场趋热的事实是,铁矿石价格和海运费价格出现回升走势。特别是中国铁矿石现货市场价格已悄然回到100美元/吨以上,同今年4月下旬谷值68美元/吨相比,截止11月中旬,中国港口进口印度63.5%品位铁矿石价格已攀升至104美元/吨,累计上涨38美元/吨,累计涨幅达55.9%。

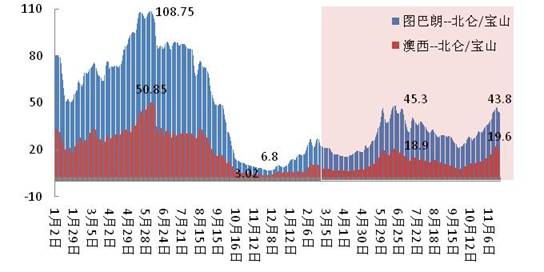

09年海运费价格走势同铁矿石价格贴合较为紧密,基本上在相同的时间区间内涨跌。

截止11月中旬,巴西、西澳至中国的海运费价格分别升至43.8美元/吨和19.6美元/吨,比4月份谷值累计上涨了28.3美元/吨和13.4美元/吨,涨幅分别达1.84倍和2.15倍;即使同今年9月下旬的价格相比,也分别上升了1.07倍和1.77倍。

二、中国对进口铁矿石的依赖度持续提高,除非粗钢产量出现下降,否则进口铁矿石数量很难被压缩。

1、进口铁矿石高增长。

国家统计局数据显示,1-10月中国累计进口铁矿石5.15亿吨,同比增长了36.8%。除1月份外,其他各月均超过去年最高水平。9月份进口铁矿石达到6455万吨,刷新了历史最高记录,10月份虽大幅回落,但进口量仍达到4547万吨。蓝鲸钢工作室预计2009年全年将进口铁矿石超过6亿吨,至少比2008年多进口1.56亿吨,同比增长35%。

从分地区进口数量的变化情况看,华东地区和华北地区分别进口铁矿石1.98亿吨和1.90亿吨,分别同比增长了19.0%和66.2%,华北地区铁矿石进口量增速明显加快。所占的比重情况也说明了这一点,华北地区占全部进口铁矿石数量的36.8%,较去年同期增加了6.5个百分点,而华东地区则是38.4%,较去年同期减少了5.7个百分点。从进口增量的角度看,华北地区累计多进口0.8亿吨,占全部增量的54.7%。华北和华东地区是中国的主要粗钢生产地区。

|

1-10月 |

进口铁矿石量 |

同比增长 |

地区比重 |

|

2009年 |

2008年 |

2009年 |

2008年 |

|

合计 |

5.15亿吨 |

3.77亿吨 |

36.8% |

|

|

|

华北地区 |

1.90亿吨 |

1.14亿吨 |

66.2% |

36.8% |

30.3% |

|

东北地区 |

0.33亿吨 |

0.24亿吨 |

35.9% |

6.4% |

6.5% |

|

华东地区 |

1.98亿吨 |

1.66亿吨 |

19.0% |

38.4% |

44.1% |

|

中南地区 |

0.87亿吨 |

0.68亿吨 |

27.8% |

16.9% |

18.0% |

|

西北地区 |

0.08亿吨 |

0.04亿吨 |

84.7% |

1.5% |

1.1% |

注:表列地区进口量为估算值。

从分国别角度看,印度和巴西矿所占的比重均有所下降,前三个季度分别下降了3.5和0.6个百分点,澳大利亚矿则增加了1.3个百分点。澳大利亚、巴西、印度和南非分别占铁矿石进口总量的42%、21.8%、17.6%和5.7%,进口这四个国家的铁矿石占中国全部铁矿石进口量的87%。

来自其他国家的进口铁矿石数量在不断的增多,显示中国寻求资源供给多元化的努力。1-9月来自澳大利亚、巴西和印度的进口铁矿石同比增长了31.0%,其他国家或地区的进口铁矿石数量则同比增长了60.2%,比上述三国快了近30个百分点。实际上,除澳、巴、印三国外,南非矿进口量增长了1.44倍、加拿大增长了1.24倍、俄罗斯增长了1.16倍、毛里塔尼亚增长了1.99倍,乌克兰和哈萨克也分别增长了90%以上。

|

前三个季度 |

2009年 |

2008年 |

同比增长 |

09年比重 |

08年比重 |

|

合计 |

4.69亿吨 |

3.46亿吨 |

35.6% |

|

|

|

澳大利亚 |

1.97亿吨 |

1.41亿吨 |

39.8% |

42.0% |

40.7% |

|

巴西 |

1.02亿吨 |

0.78亿吨 |

31.9% |

21.8% |

22.4% |

|

印度 |

0.83亿吨 |

0.73亿吨 |

13.2% |

17.6% |

21.1% |

|

南非 |

0.27亿吨 |

0.11亿吨 |

144.1% |

5.7% |

3.1% |

|

乌克兰 |

0.11亿吨 |

0.06亿吨 |

91.0% |

2.4% |

1.7% |

|

加拿大 |

0.07亿吨 |

0.03亿吨 |

124.4% |

1.4% |

0.9% |

|

俄罗斯 |

0.06亿吨 |

0.03亿吨 |

115.8% |

1.2% |

0.8% |

|

毛里塔尼亚 |

0.05亿吨 |

0.02亿吨 |

198.8% |

1.0% |

0.5% |

|

哈萨克斯坦 |

0.05亿吨 |

0.02亿吨 |

99.8% |

1.0% |

0.7% |

2、国产铁矿石增量有限,产量增速低于进口矿。

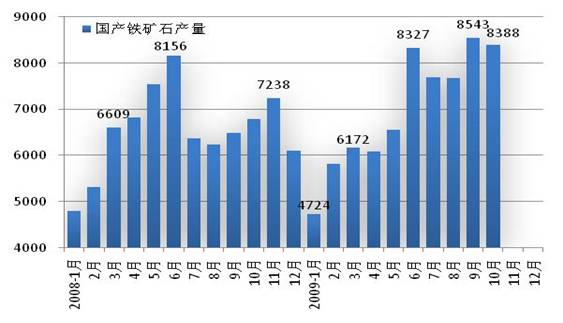

据国家统计局数据显示,1-10月全国累计生产铁矿石7.03亿吨,同比增产3604万吨,同比增长5.4%。预计2009年全年铁矿石产量将超过8.7亿吨,同比增长6%以上。同国内粗钢产量增长速度大幅上升的情况相比,国内铁矿石产量增长显得有些微不足道。

从分地区铁矿石产量看,华北地区出现负增长,占全国份额也下降了4.8个百分点;中南地区则大幅增长了25.5%,占全国份额上升了3.1个百分点。其他地区也有所增长。

|

1-10月产量 |

2009年 |

2008年 |

同比增长% |

2009年比重 |

2008年比重 |

|

合计 |

7.03 |

6.67 |

|

|

|

|

华北地区 |

3.86 |

3.98 |

-3.2 |

54.9 |

59.7 |

|

东北地区 |

1.18 |

1.04 |

13.4 |

16.8 |

15.6 |

|

华东地区 |

0.41 |

0.37 |

10.8 |

5.8 |

5.5 |

|

中南地区 |

1.37 |

1.09 |

25.5 |

19.5 |

16.4 |

|

西北地区 |

0.26 |

0.22 |

18.7 |

3.7 |

3.3 |

3、国内矿山面临诸多困难,进一步凸显出价格的压力。

进口铁矿石现货价格自08年5月至今年6月始终低于国产铁精粉市场价格,三季度以来虽基本逆转,但价差仍然很小。对于国内矿山企业来说,面对低价格进口矿的竞争非常无奈,供需紧张的高价格时代所隐藏的各种困难开始集中显现。

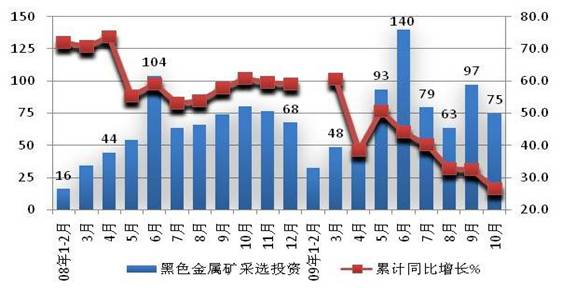

4、铁矿投资也呈现增速回落的趋势

据国家统计局数字,今年1-10月全国黑色金属矿采选业累计投资达到678.48亿元,累计同比增长26.5%,这是近年来的最低增长速度。10月份当月,全国黑色金属矿采选业投资达到75亿元,同比增长了同比下降了7.03%。

造成铁矿石投资增长大幅回落的主要原因之一是价格因素。中国多数铁矿均为贫铁矿,由于过去钢铁产业产能急速扩张,造成对铁矿石资源需求的大幅增长,供求关系使铁矿石价格不断走高,导致过低品位的铁矿也不断被开发。然而这样的情况,在最近几年逐渐逆转,由于在很长一段时间里高于进口铁矿石价格,使国产铁矿石价格失去竞争优势,价格也不断被拉低,同时,由于国家出台对矿山的各项治理整顿措施,也使国内矿山成本负担越来越重。价格上不去,国内矿山企业转而向国家申请减赋政策,力图维持矿山的简单再生产。目前看来,国内矿山企业困难重重,国内钢铁企业对进口矿的依存度逐年上升,2002年仅为30%,进入2005-2008年均超过了50%,预计2009年还将进一步上升。

从单月黑色矿山采选投资情况看,不考虑1-2月份,5月份同比增长速度最快,达到了71.77%,三季度和10月份呈现为明显的速度放缓的趋势。

|

项目 |

单月投资额 |

同比增长% |

|

1-2月 |

32亿元 |

101.88% |

|

3月 |

48亿元 |

41.33% |

|

4月 |

50亿元 |

13.14% |

|

5月 |

93亿元 |

71.77% |

|

6月 |

140亿元 |

34.86% |

|

7月 |

79亿元 |

24.75% |

|

8月 |

63亿元 |

-3.98% |

|

9月 |

97亿元 |

31.53% |

|

10月 |

75亿元 |

-7.03% |

根据最近传来的消息,BHP和Rio表示,将很快就资产价值高达约1160亿美元的铁矿石合资公司签署约束性协,双方各持股50%,试图合并在西澳皮尔巴拉地区的铁矿石业务,以求在资本和生产成本上每年节省100亿美元左右议。本来就高度集中的铁矿石供应商数量又有再度缩小的趋势。具有讽刺意味的是,BHP和Rio以及CVRD表示将为寻求2010年铁矿石价格的上涨而谈判,遵循以往的模式,三大巨头中的一方与欧美日韩和中国等任意一方达成协议,其他谈判即告终止。问题是,今年除中国以外,欧美日韩粗钢生产大幅下降,且巴西和澳大利亚出口矿的主要目的地是中国,但却要求中国执行一个“非主流价格”。在2009年全球粗钢生产大幅回落的态势下,CISA的强硬立场不会有大的松动。(【蓝鲸钢工作室】)