巴菲特致股东信:今年加码“大收购”

“美国房地产市场可能会从明年开始复苏”

美国“股神”沃伦·巴菲特26日在给伯克希尔·哈撒韦公司股东的年度致信中表示,他依然看好美国的未来,并会在年内寻找更大的并购机会。

巴菲特称,不确定性一直存在,希望美国人对美国的未来保持乐观态度,他认为美国的“好日子”就在前方。并表示,美国房地产市场可能会从明年开始复苏,这将有助于美国经济增长。

“股神”沃伦·巴菲特扣动“收购扳机”的手指正在发痒。

美国当地时间26日,巴菲特以伯克希尔·哈撒韦公司(下称伯克希尔)董事长身份致信股东,看好美国投资前景,打算“花钱”。这位80岁的“股神”仍未明示谁将成为接班人。

根据当天伯克希尔公布的2010年财报,该公司去年净赚129.7亿美元,增长61%;,其中第四季度净利润为43.8亿美元,增长43%。截至 2010年底,该公司账面价值1573亿美元,握有现金382亿美元,保险浮存金已经超过了658亿美元。(编注:资产的账面价值=资产账面余额-资产折旧或摊销-资产减值准备,其可简单理解为净资产。)

“我们准备好了,猎象枪已经上膛,我扣动扳机的手指正在发痒。”巴菲特在致股东信中称,去年伯克希尔史上最大的一笔收购案——北伯灵顿铁路公司的效果比预计的要好。现在巴菲特说,他渴望进行更多的收购。

20亿美元“加仓”美国

历年巴菲特致股东信中都没有标题,《纽约时报》称,如果这次要加标题,那应该是“愿上帝保佑美国”。

“金钱总是向着机会流动,而美国则是充满了机会。”巴菲特在信中写道。

股神援引1941年珍珠港事件、1987年股市暴跌和2001年“9·11”事件称,总有人在讨论不确定性,但无论今天是什么情况,明天永远存在不确定性,不要让现实把你吓倒了。

对于巴菲特而言,当下的美国充满了投资和并购机遇。

去年美国经济复苏带动了汽车、煤炭和建筑物品运输需求,所以伯克希尔2009年以265亿美元收购的北伯灵顿铁路公司被巴菲特誉为“2010年的亮点”,该笔收购能将伯克希尔常规税前收益提高将近40%。一度,外界将上述并购交易视作巴菲特防御金融危机的举动。不过,这次巴菲特估计又让人哑口无言了。

巴菲特准备再接再厉。按照巴菲特的想法,伯克希尔需要实施“更多重大收购”。他在26日的信中,以斜体字形式突出“重大”一词。

巴菲特口中所谓的重大收购是指交易金额在50亿美元至200亿美元之间的收购。巴菲特和合伙人芒格称,公司越大,巴菲特的兴趣也就越大。

但仅仅规模大还不够,对于潜在的收购目标,巴菲特和芒格列出了以下标准:

1.被收购的公司规模要大(税前盈利至少有7500万美元,除非该公司恰好身处我们已有的行业)

2.表现出持续盈利能力(我们对未来业绩预测不感兴趣,对扭亏为盈的情况也不感兴趣)

3.负债很少,或基本没有负债,但企业仍能创造较好的产权回报率(ROE)

4.稳定的管理层(我们无法提供管理层)

5.业务简单(如果涉及太多高科技,我们无法理解)

6.明确的要价(如果收购价格未知,我们不想浪费买卖双方的时间,哪怕是进行初步商谈)

巴菲特说,2011年伯克希尔的资本开支将达到创纪录的80亿美元,其中较去年新增加的20亿美元全部投资在美国。他认为美国的“好日子”就在前方。他说,美国房地产市场可能会从明年开始复苏,这将有助于美国经济增长。

巴菲特预言美国利率将会上调,给伯克希尔带来至少5亿美元收益,但利率短期内不大可能上调。“更高利率到来前,我们也许能幸运地为一部分所持现金找到(投资)机会,得到不错的回报。”

连续第二年跑输标普500

巴菲特和芒格在信中称,今年将是“正常的一年”,虽然商业环境好于去年,但比不上2005年和2006年,并且由于公司规模的逐步扩大,已经很难有以前那样夺目的经营业绩。预计今年伯克希尔税前利润为170亿美元,净利润达到120亿美元。

值得注意的是,去年伯克希尔公司的账面价值增长了13%,而同期标普500指数收益率为15.1%,这已经是伯克希尔连续两年跑输大盘,也是巴菲特执掌公司以来第9次账面价值涨幅低于标普500涨幅。

在巴菲特看来,作为伯克希尔的资产掌控者,目标就是让每股账面价值收益超过标普500指数,“在一些年里,我们做到了,而有时候我们失败了。”巴菲特称,如果公司做不到这一点,那对于投资者来说是毫无意义的,“他们会意识到还不如去投资一个指数基金来得更好。”

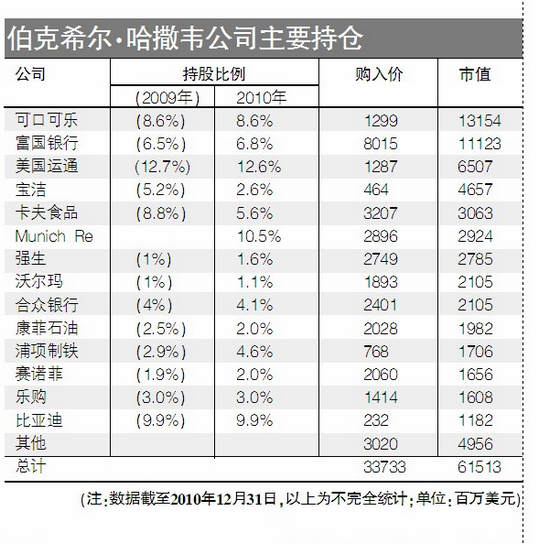

去年伯克希尔的A类股票上涨了21%。截至去年底,伯克希尔的市值约2000亿美元。伯克希尔重仓持有的富国银行去年上涨15%,伯克希尔通过增持成为富国银行的第一大股东,同时伯克希尔去年清空了所持有的美国银行股票。

“别迷恋杠杆收益”

巴菲特照例没忘在信中谈点投资经验。

巴菲特在信中称,2008年的金融危机更加确认了通过借来的钱投资公司是非常危险的,一个很小信用的缺失极有可能毁了一家公司。

“当金融杠杆起作用时,它会放大你的收益,你配偶觉得你很聪明,你邻居也羡慕你。”巴菲特说,它会使人上瘾,一旦你从中获益,很少有人能够从中全身而退。而这也就是为何伯克希尔公司通常至少保留200亿美元现金的做法,已备不时之需或者抓住投资机会。

2008年,雷曼兄弟公司破产后,巴菲特在25天内动用156亿美元用于投资。“当别人为生存挣扎时,我们则有资金和精神力量发动攻势。”

此外,巴菲特还告诉投资者不要专注于公司给出的净利润数据,因为这些数据很容易通过做账或出手投资来作假。同时,巴菲特还称伯克希尔公司的利润数据没有意义,因为任何时候公司都有未能实现的投资收益或者损失,“所有未实现或者已经实现的收益和损失,都反映在我们的账面价值中,留心衡量单位的变化,以及营收的过程,这样你就能真正把握住这个公司的走向。”巴菲特说。

伯克希尔现阶段控股近80家公司,业务涉及保险、公用事业、服装、珠宝、商务飞机。它同时是一些大公司的主要股东,例如可口可乐公司。

“这家公司的价值不取决于巴菲特是否每天去上班。即使巴菲特先生不再掌管伯克希尔·哈撒韦,人们也不会不喝可乐、不用火车运煤。那是伯克希尔·哈撒韦的价值所在。”一家投资公司合伙人格伦·唐告诉美联社记者。(东方早报)