|

9月国内市场旺季不旺,钢材价格趋势逆转。美联储的“扭曲政策”未及市场预期,欧元区债务危机深化,以铜和原油为代表的大宗商品趋势逆转,全球股市大幅下挫,期钢破位下行,钢材现货市场的弱势平衡终于打破。市场价格全面下挫,兰格综合指数收至185水平。2008年金融危机以来持续3年的钢价周期面临终结。

10月市场基本面数据整体未有改善,其中宏观经济综合指数继续向下滑落;流动性指数小幅上升;成本综合指数持续小幅上升,但高位回落势成必然;需求整体走弱;预期兰格综合指数区间在175-185水平,目标值180(详见图1)。

图1 兰格钢铁综合预测指数

本次钢材价格下跌,并非短期的阶段性调整,而是市场矛盾的集中爆发。兰格钢铁信息研究中心在2011年以来多次提示市场趋势逆转可能性,9月报告进一步指出:美欧债务危机爆发之后,这一可能在逐渐增强。目前,国内钢铁行业的成本持续高位,需求增长整体放缓,利润率边际化。如果美欧债务问题持续发酵,逐渐向实体经济传导,就会出现长期衰退的可能,随着大宗商品和铁矿石的上升趋势逆转,钢材价格的上行周期也将面临终结。

一、宏观经济指标进一步下滑

宏观经济指标进一步下滑。8月固定资产投资增速为22.88 %,比7月下降1.63个百分点; M1增速为11.2%,比6月下降0.4个百分点, M2增速为13.5%, 比7月下降1.2个百分点, M1和M2的增速之差为-2.30%,比7月下降0.8个百分点(详见图2)。

宏观经济因素领先钢材价格3个季度左右。2011年内,宏观经济综合指数处在震荡下行的通道之中。预期固定资产投资增速维持小幅下降的态势,特别是房地产投资下降空间较大。流动性紧缩持续,通胀压力持续,货币政策保持稳定。预期宏观经济将逐渐接近底部。2012年一二季度内,钢材市场在宏观环境的影响下,或将面临进一步考验。

图2 兰格钢铁宏观经济综合指数

二、原燃料成本成为行业负担,高位调整势成必然

8月原燃料成本进一步整体上升。国产铁精粉由7月的1340元/吨升至1420元/吨;进口铁矿石均价由7月173.22美元/吨升至173.37美元/吨;焦炭持稳(详见图3)。

原燃料成本,特别是铁矿石成本,成为行业难以承受的负担。市场价格下行阶段,虽然铁矿石价格对于钢材价格有一定滞后性,但是高位调整是必然的趋势。

8月以来,全球粗钢产量出现下降迹象,欧洲债务危机向实体经济扩散将引起钢材需求下降,特别是国际钢铁企业出现减产迹象,而国内钢铁企业正在面临利润恶化的困境,产量将被迫调整。

现阶段,铁矿石价格不应再视为钢材价格的支撑力量。反之,铁矿石价格补跌将引发新一轮钢材价格波动。铁矿石价格未有明显调整,钢材价格的调整也不会到位。但是国内钢铁企业利润边际化的态势却是确定的。

图3 兰格钢铁原燃料指数

三、钢材需求整体走弱

1、房地产

房地产行业面临进一步下滑。8月新房开工面积为1.67亿平方米,同比增速15.94%,比7月大幅下降17.91个百分点。商品房销售面积0.78亿平方米,同比增速13.5%,比7月下降4.3个百分点(详见图4)。

季节调整后,新房开工面积趋势项环比增速0.91%,持续高位下降;商品房销售面积趋势项环比增速-0.9%,连续3个月负增长。

在流动性紧缩的压力下,房地产投资面临大幅度下滑的风险。维持9月报告中的判断,房地产调控政策深化,新房开工面积增速趋势性下降,2011年内维持在15%的水平。同时,保障房开工任务全面完成,市场也将失去一个重要的炒作话题。11月前后,建筑施工在冬季前的最后繁荣,可能成为新的关注点,但是其程度或将远不及预期。

图4 商品房新开工面积增速

2、基础设施

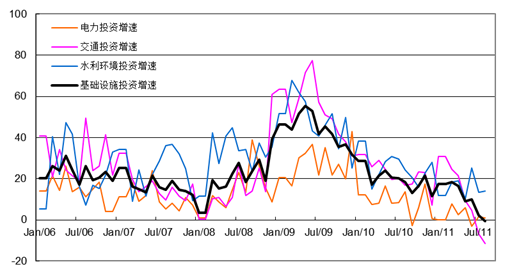

基础设施投资增速负增长。8月基础设施投资增速-0.56%,比7月下降2.81个百分点。其中,电力、交通、水利环境的投资增速分别为0.85%、-11.39%和13.96%(详见图5)。

正如9月报告中指出的,地方政府资金压力较大,基础设施投资增速持续下滑。分行业看,电力行业受电力价格管制影响,煤电价格倒挂,投资动机不足是体制原因,短期难以改善。铁路受动车特大事故影响,投资大幅度萎缩,新增项目面临限制,在建项目进度拖延,而且会有大量项目下马的风险,铁路相关的产业链也将遭受冲击。水利环境的投资可以维持一定水平,但是难以过度期待。

维持4月报告中的判断,2011年内,基础设施投资增长将有放缓,全年投资增速在10%左右。

图5 基础设施投资增速

3、制造业

制造业逐渐趋稳,但是不确定性较大。9月PMI 指数51.1%,比8月上升0.4个百分点。PMI如预期回升,呈现企稳迹象,但是很大程度上是季节性的,升幅明显不及历史数据。

9月新订单指标和新出口订单分别为51.3%和50.9%,分别比8月上升0.3和2.6个百分点,订单-库存缺口回落至1.4%。购进价格指标56.6%,比8月下降0.6个百分点,成本压力持续。产成品库存上升至49.9%,原材料库存上升至49%,而采购量上升至51.5%。

我们认为,制造业连续回落的态势逐渐趋稳,但是不确定性较大。国内通货膨胀压力不减,制造业利润恶化,资金紧张持续。欧洲债务危机的影响向实体经济传导将逐渐显现。人民币处境两难,一方面升值压力持续,另一方面“唱空”暗流涌动。如果外部环境持续恶化,出口导向的制造业将面临严峻挑战。

从产量数据看,8月汽车产量139.3万辆,增速大幅度上升至8.72%。船舶产量552.75万总吨,增速下降至31.5%。冰箱产量759.17万台,增速下降至7.55%;洗衣机产量559.63万台,增速降至7.04%。集装箱产量614万立方米,增速续降至-23.29%。

四、远期展望

1、流动性收缩,资金趋紧,流通商承压

2011年以来,货币政策持续紧缩的影响逐渐增强。三季度以后,资金紧张态势凸现,资金链断裂事件充斥媒体报道。流通商的资金成本不断上升,而经营利润微薄,有难以为继的风险。

8月沪大额商业承兑汇票贴现率升至9.28‰,去年同期仅为4.09‰;而9月沪大额银行承兑汇票贴现率升至11.31‰,创历史新高,去年同期仅3.5‰。这也在一定程度上助推了9月下旬钢材价格的下跌。

由于通货膨胀压力不减,货币政策维持稳定,短期内资金紧张恐难有根本改善。此问题应引起高度重视,四季度内,特别是年末,结算资金再度紧张的可能性不可不察。

2、钢材社会库存初现回升迹象

兰格钢铁全国钢材社会库存统计,9月钢材社会库存上升至1483.7万吨,比8月大幅度上升60万吨。

季节调整表明,社会库存的趋势项继续小幅下降,但是季节调整项的数据显著高于趋势项,趋势性逆转迹象初现。主要品种,线材库存继续下降,但季节调整项的数据显著高于趋势项;螺纹库存持续趋势性上升;热轧、冷轧和中板库存基本持稳。

钢材价格弱势平衡打破之后,钢材社会库存,特别是长材库存,面临上升压力。三季度以来,长材的需求显著走弱,产能和产量却显著增加,而板材的需求一直呈现低增长态势,供需平衡进一步恶化可能较小。但是,由于流通企业在趋势未明之前并不会大规模主动补库,而社会库存水平基本处在合理区间,短期内库存对市场尚无非常明显的压力。

兰格钢铁信息研究中心认为,市场处在向长期基本面修正过程中。经济下行趋势底部未见,钢材需求增长不及产量增长,外围环境持续恶化,刚性成本成为行业难以承受的负担。2011年内,甚至在2012年一二季度,钢材价格震荡偏弱将成为主基调。预期钢材价格底部将在2009年的低点之上,但可能会考验2010年的低点。未来关注的焦点,一方面是欧美债务危机的走向及其对国内经济的影响;另一方面是矿石价格的走向。

|