|

三季度中后期,国家主动调控政策产生实质影响,饱受非议的高房价、高物价问题出现拐点迹象,二者在四季度将步入下行趋势。物价方面,综合CPI基数效应、物价环比走势,并结合总需求回落的特征,普遍认为CPI同比拐点即将确立。四季度市场焦点将转移至经济减速程度方面,经济总量指标在短期内虽有企稳迹象,但是判断年内仍呈加速回落的趋势。双价控制付出的代价是经济增速回落,季节调整后的工业增加值环比趋势依然下行,以及房地产投资、出口趋势持续回落;从中观行业景气看,耐用消费品行业房地产、汽车、家电的减速效应,已经扩散到了钢铁、机械等制造业领域。十月份国内钢材市场继续探底,传统的“金九银十”彻底破灭,信贷紧缩、融资成本飙升导致钢材产销操作中吨钢成本严重挤压利润。随着国家经济政策的调整,预计钢材消费将进入一个低速增长时期。

一、 经济延续减速趋势

1、全面温和扩张中的经济回落

据国家统计局数据显示,前三季度国内生产总值320692亿元,同比增长9.4%。分季度看,一季度同比增长9.7%,二季度同比增长9.5%,三季度同比增长9.1%。前三季度全国规模以上工业增加值按可比价格计算同比增长14.2%,比上半年回落0.1个百分点。9月份规模以上工业增加值同比增长13.8%,环比增长1.2%。9月居民消费价格指数(CPI)同比涨幅回落至6.1%,且增幅为四个月以来最小,工业生产者出厂价格指数(PPI)同比上涨6.5%,增幅为今年年初以来最小。

10月汇丰中国制造业采购经理人指数(PMI) 温和扩张,回升至51.2%,结束连续三个月的收缩,显示紧缩对国内中小企业的最大压力期已过,民营企业经营状况开始企稳,结合官方PMI数据,显然宏观面上经济整体开始温和扩张。

综合前三季度投资、消费、进出口等最新数据表明,我国经济延续回落态势,预计四季度我国经济将进一步接近“高增长,低通胀” 的良性增长轨道。

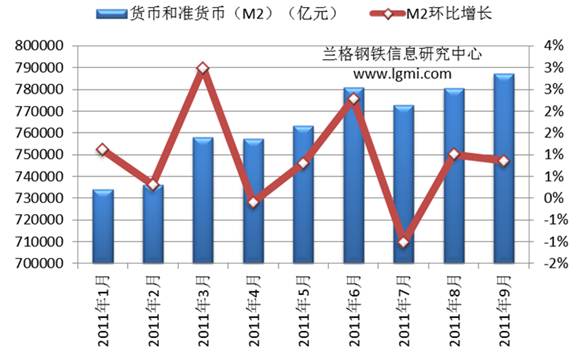

2、货币供给回落超预期与存款流失并存

中国人民银行统计数据显示,9月新增人民币贷款4,700亿元,而当月末M2同比增长13.0%。9月M1增速已降至8.9%的个位数,M2增速则继续下滑。M1同比增速大幅低于预期,可能源于非理财资产在季末转为存款在银行报表上表现不强。未来M2由于去年基数较高还可能走低(详见图7-1)。

图7-1 2011年M2及其环比增速

在货币供给持续回落的同时,多家银行存款有较大流失(详见图7-2)。10月27日,工商银行、交通银行、中信银行、宁波银行等密集发布三季度报。令人讶异的是,农行、深发展、中信银行等银行三季末的存款均出现环比负增长,减少最明显的中国银行,9月末的存款较6月末锐减1200多亿。交通银行三季末存款环比增长50多亿元,增速略有放缓。存款失血成为多家银行共同的挑战。

从中、农、工、建、交五大行公布的数据来看,五大行存贷比均较上半年有所上升,平均上升幅度为2个百分点。值得一提的是,中、农、建三大行第三季度存款较上半年出现负增长,初步计算,存款外流近2850亿元。

图7-2 2011年月度新增信贷量及其同比和环比增速

宏观经济紧缩导致的流动性紧张助长了企业间资金短期拆借行为,另外理财产品筹集资金的行为因短期理财产品监管力度的加强而减少,所有这些因素都减少了存款增加的动力。

货币供给回落与存款流失并存说明“民间”资金市场的活跃,也说明金融制度改革,特别是金融市场化进程的改革需要加快进程。

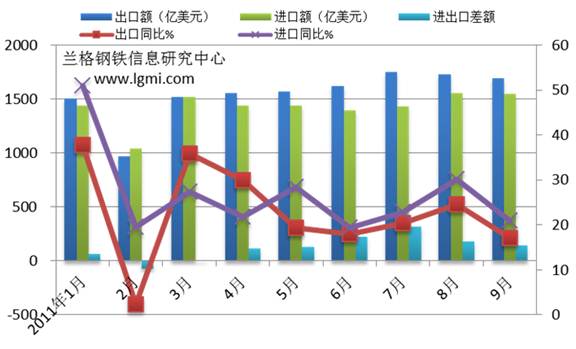

3、经济转型带来的贸易平衡“阵痛”

中国9月贸易顺差为145亿美元,为连续第二个月收窄,显示中国贸易结构继续得到调整并趋向平衡。中国9月出口同比增长17.1%,进口同比增长20.9%,进出口双双低于预期,反映出全球经济疲弱和国内增长的降温态势(详见图7-3)。出口仍是中国经济增长的主要动力,但对经济的拉动作用逐步减弱。出口领域的疲态增加,或对中国这个全球第二大经济体带来更为深刻的影响。

图7-3 2011年月度进出口额及其同比增速

出口增速的放缓,一方面受国际经济不景气,尤其是欧洲债务危机影响所致。一份来自在广交会上的路透调查显示,在对101家跨行业中小型出口商的调查中,80%的企业表示出口受到美欧问题拖累,17%称严重受挫。另一方面,出口增速放缓与我国近期致力于进出口的平衡的努力有关。

外需为主的增长拉力逐步要向内需的持续成长动力转变,将是一个较长期的过程,预计出口减速、贸易顺差收窄的局面可能成为经济转型增长过程的常态。近年来外贸企业面临不断上升的成本压力就是这种经济转型带来的“阵痛”。有关资料显示,因蓝领工资上涨、人民币升值、原材料和运输成本走升,生产成本大幅攀涨,多数企业认为,今年成本已上涨了5-20%,预计明年也会上涨类似的幅度。

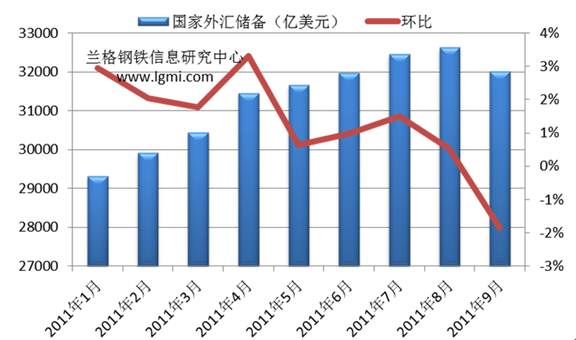

4、短期资本流出,中国概念降温

中国外汇储备9月单月净下跌,减少608亿美元,为16个月来首现。今年7、8月外汇储备分别增加478亿美元、172亿美元。截止9月末,中国外汇储备规模为近3.2万亿美元。此前的单月外汇储备下降,曾出现于2010年5月,当时外储减少510亿美元(详见图7-4)。

与此同时,外汇占款同步缩减。今年9月金融机构新增外汇占款约为2,472.63亿元人民币,增量环比下跌近三成半。8月的新增外汇占款则高达3,769.4亿元,环比上升约72%。2010年,中国金融机构外汇占款新增32,682.14亿元,月均为2,720亿元左右。

图7-4 2011年月度外汇储备及其环比增速

外汇储备的减少,除了有进出口减速的因素外,也与投机性的“热钱”流出有关。由于中国经济为抗通胀持续紧缩,打击了投机资金做多的热情,欧洲债务危机解决方案的一再拖延,持有流动性对抗不确定风险的理念加剧,国际经济不确定性,将近一步加大短期资本跨境流动的频率。

二、经济增长中“价格拐点”确立

刚刚过去的九月,国际大宗商品市场经历了金融危机以来最凌厉的跌势。数据显示,跟踪国际大宗商品价格走势的CRB指数全月大跌逾13%,国内市场跟踪绝大多数上市商品平均价格表现的商品综合指数也下挫10%,双双创下2008年10月份以来的单月最大跌幅。综合国内三大期货交易所的持仓数据,到9月底,三大期货交易所上市商品总持仓已下降到334.54万手,较前一月末下滑了近20%,其中降幅最大的郑州商品交易所总持仓环比下滑32.44%。

农产品价格涨幅趋缓。国家统计局10月24日上午公布10月上旬国内50个城市主要食品平均价格,与10月上旬相比,蔬菜价格全面回落,部分品种跌幅较大;粮食与食用油价格趋稳;猪肉价格回落幅度有所扩大,其其它肉禽产品价格涨跌互现,幅度有限;鸡蛋价格继续回调;主要水产品价格也继续回落。

主要产品价格的回落或涨幅趋缓说明经济调控取得了积极的成果。宏观面政策的相对稳定性,结合官方认为2011年后两月CPI数据将回落至5%以内的观点,不难作出“价格拐点”将于10月份形成的结论。

上述“拐点”结论建立在“去年同期基数高”的因素分析上,考虑到冬季因天气影响可能导致的物流成本上升,四季度节日突击消费等因素,物价仍将有上涨的不稳定因素。从长期来说,短期的调控并不能从根本上解决农产品价格导致的通胀问题。这一问题的解决需要从稳定供给入手,以降成本、上规模为主要突破口,同时规范整个农业产业链秩序,才可能取得期望的效果。农产品抵御通胀的机制建立将是一个长期过程,非短期能见效,这很大程度上是中国农业分散生产特点决定的。有分析人士一针见血的指出:中国这一轮食品价格大幅上涨最糟糕的时期可能已经过去,在今年剩下几个月的时间里,CPI看上去也将逐渐回落。但是由于农业结构的转变进展缓慢,下一轮食品价格高涨的情况始终指日可待。

三、四季度宏观政策分析

前三季度国内生产总值同比增长9.4%,各季度增长率逐步降低,新公布的官方PMI指数为50.4%,环比回落0.8个百分点,进一步确立了四季度经济减速的趋势。预计四季度经济增长率回落至9%以下,全年经济增速9.1—9.2%,10月CPI涨幅5.6%,11、12月CPI都将在5%以下。高增长、低通胀的良好局面开始形成,这就为宏观政策的基本稳定奠定了更扎实的基础。

总需求的降温抑制了大规模的粗放式增长,长期的政策重点侧重与新的经济增长点的培育和经济结构的调整,文化产业将成为整个经济结构调整的新突破口,这标志着服务业在整个国民经济中的比重将进一步上升,同时也预示着,后期新出台的经济刺激政策将不在简单重复过去基础设施的大规模刺激模式,粗放式的“硬”投资将逐步开始向有利于整体增长质量提高的“软”性投资转变。

四季度可能是政策进行调整的一个时机,原因在于经济减速和通货膨胀的显著回落,考虑到通胀回落的基础稳定性因素,四季度只能成为政策开始微调的窗口。比较大的宏观政策变化还须进一步观察国内经济发展态势,按照目前的经济减速状况,2012年的二、三季度之间可能成为经济政策有大的调整的时机。

四、调整中的钢市

随着国家经济政策的调整,钢材消费将进入一个低速增长时期。经济的根本转型预示后期对大宗商品需求将处于一个较长的“低迷”期。而随着金融属性的放大,单一的淡旺季销售、储备的惯性操作面临挑战,钢材市场传统的销售模式将逐渐被打破。

1、成本与产量下降

由于钢材价格的持续下跌,钢厂逐步加大减产力度,10月下旬,河北地区的开工率回落到80%以下。根据中钢协的数据,10月全月全国粗钢日均产量为178.64万吨,较9月份实际日均产量189万吨回落5.48%。在粗钢产量下降的同时,铁矿石价格也一路下滑。进入10月份以来,63.5%印度矿从180美元左右价格开始下跌,截止10月28日63.5%印度矿的到岸价格为130美元/吨,较月初下跌50美元/吨。澳大利亚和巴西矿价格的跌幅更大。国产矿价也是大跌行情,河北地区铁精粉价格也从节前的每吨1470元跌至目前的1210元,跌幅达18%。

2、中间需求减少

资金成本高企,对后期市场的谨慎预期,弱化了钢材贸易企业进货积极性,贸易企业在少进货、延迟进货的同时,加快了现有库存的处理。钢市新一轮去库存化开始。10月28日,全国钢材社会库存量为1481.27万吨,比上周下降46.34万吨。除冷轧外,热轧、中厚板、建材库存下降速度开始明显加快。预计四季度,钢材的中间需求会进一步降低。

3、建筑钢材的产能过剩矛盾将凸显

4万亿投资结束后,适应大规模基础设施建设的建筑钢材产能过剩矛盾将变得突出。今年1—9月份,钢筋和盘条的产量达到2.04亿吨,比去年同期增长18.03%,前8月的产能利用率高达到80—90%。伴随经济增长方式的转变,投资规模的进一步压缩,对建筑钢材的需求逐步放缓已成大趋势。整体上,建材生产企业将面临开工不足,产能利用率低的局面。

4、成本和价格波动的风险控制是贸易企业面临的长期挑战

今年以来,中国人民银行已六次上调存款准备金率及三次加息,大型金融机构存款准备金率达到21.5%的历史高位。融资成本的增加,无疑进一步加剧了整个钢铁工业的成本负担。由成本上升导致的产业升级和转移是产业发展的一般规律。高成本和价格频繁波动的风险将是贸易企业面临的长期挑战,双重的压力将催生更有效的贸易方式,信息和新的贸易平台的组织创新将在其中发挥越来越大越重要的作用。 |