|

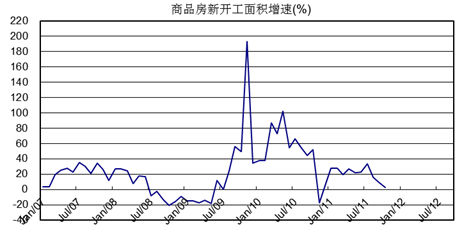

房地产业如预期进一步大幅回落。10月新房开工面积为1.26亿平方米,同比增速2.21%,比9月下降6个百分点。商品房销售面积0.84亿平方米,同比增速-9.85%,比9月大幅下降。季节调整后,新房开工面积趋势项环比增速-0.69%,持续负增长;商品房销售面积趋势项环比增速0.42%,呈现触顶的态势(详见图4)。

维持11月报告中的判断,房地产调控政策深化,新房开工面积增速趋势性下降。房地产调控进入关键阶段,调控房价成为坚定的政策目标。2012年内,房地产政策转向的难度较大,而保障房建设产生的钢材需求值得期待。

图4 商品房新开工面积增速

基础设施投资增速再度下滑。10月基础设施投资增速4.23%,比9月下降5个百分点。其中,电力、交通、水利环境的投资增速分别为4.49%、-6.53%和18.03%(详见图5)。

电力投资持续减速的根源在于煤电体制的问题,铁路投资减速的根源在于“大跃进”后资金难以为继。短期内均不可能有实质的变化。维持11月报告中预期,2012年内基础设施投资将有所恢复,增速或可达到10%以上,但是在资金面偏紧的情况下,大幅增长的可能性不大。

图5 基础设施投资增速

制造业终于滑落至收缩区间。11月PMI 指数49%,比10月下降1.4个百分点,呈现加速滑落迹象。11月新订单指标和新出口订单分别为47.8%和45.6%,分别比10月下降2.7个百分点和3个百分点,订单-库存缺口下降至-5.3%。购进价格指标44.2%,比10月下降1.8个百分点,成本压力后期将有进一步回落。产成品库存上升至53.1%,原材料库存下降至46.7%,而采购量下降至49.8%。

PMI如预期出现大幅度波动,订单大幅度萎缩,库存上升,制造业难以摆脱颓势。总体来看,后期风险进一步增大。维持11月报告中的判断,未来2-3个月内将是重要的观察期。

从产量数据看,10月汽车产量160.5万辆,同比增速0.85%。船舶产量649.64万总吨,增速大降至6%。冰箱产量593.38万台,增速上升至20.01%;洗衣机产量658.76万台,增速降至6.77%。集装箱产量593.38万立方米,增速-33.57%。制造业增长整体乏力。 |