|

在经历了“黄金十年”的高速增长之后,中国工程机械行业急转直下,四万亿资金刺激消失、高铁等基建项目工程放缓、矿业生产停滞等多重不利因素的影响下,国内工程机械市场的表现可谓是愈加惨淡。上半年工程机械行业直线探底,国家地产调控对工程机械市场影响明显,需求下降、行业大面积亏损、下游回款困难、信贷融资风险隐现,工程机械行业如同钢铁行业的又一翻版;加之2011年上半年市场过于火爆,工程机械销售额和增长速度曾一度达到历史高点,今年上半年以来同比数据的巨大落差宣告工程机械“黄金十年”的结束。对于今年工程机械行业的整体预期,中国工程机械工业协会的预计是增长12%左右。

一、工程机械行业产销双降

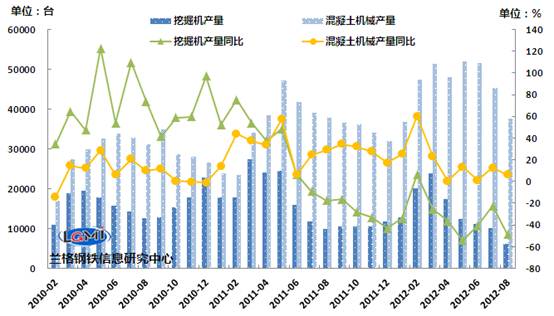

中国机械工业联合公布的数据显示,1-8月,工程机械行业累计产品产量除混凝土机械出现增速0.52%外,其它三个子行业均出现不同程度的同比负增长,挖掘机机械出现33.94%的负增长。

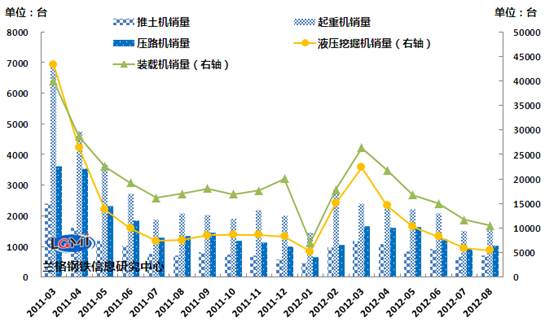

1-8月,挖掘机、装载机、汽车起重机、推土机、压路机销量累计分别下滑-36.5%、-26%、-40%、-23.5%和-41%。需求持续低迷(详见图1,详见图2)。

图1:主要产品月销量

图2:重点企业月产量

二、工程机械行业利润同比下降

1、净利润同比下滑

前7月我国工程机械经济效益继续下降。1-7月,行业重点联系企业营业收入2173.9亿元,同比下降0.47%;利润总额173.9亿元,同比下降20.3%;利润降幅大于营业收入降幅近20个百分点。收入下滑的主要原因是房地产和基建等下游行业的投资增速放缓,导致主要产品的需求明显下滑。其次是由于财务费用和利息支出大幅度上升,1-7月,财务费用同比增长131.1%,利息支出同比增长159.8%。大多数企业资金情况和经济效益遭遇多年不遇的困难局面。

2、总产值增速略有下滑,销售产值略有上升

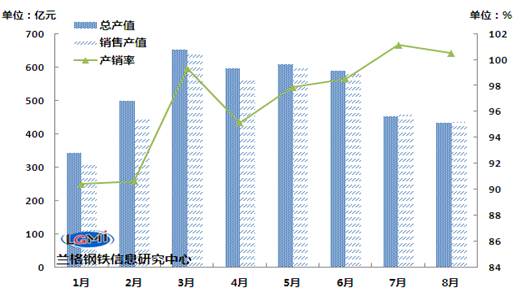

中国机械工业联合公布的数据显示,2012年1-8月,全国工程机械行业累计完成工业总产值4,155.01亿元,累计同比增长4.09%;实现销售产值4,045.47亿元,累计同比增长4.05%。1-8月产销率为97.36%。

其中,8月全国工程机械行业完成工业总产值433.41亿元,同比增长3.88%;环比增长为负4.49%;实现销售产值435.38亿元,同比增长10.55%;环比增长为负5.15%(详见图3)。

工程机械行业连续数月同比、环比均降的局面没有在8月持续,同比增速由负转正,环比降幅明显收窄,市场出现了复苏迹象。我们认为,随着9月份房地产等行业季节性销量的回升,工程机械行业将有转好表现。

图3 工程机械行业产值、销售产值数据

三、工程机械出口持续增长

与国内市场形成鲜明对比的是国外市场的逆势飘红,2012年,工程机械行业出口额大幅飙升,前7月我国工程机械出口继续保持增长,行业进出口贸易额为147.5亿美元,比去年同期增长4.1%。其中出口金额109.6亿美元,同比增长33.0%;进口金额38.0亿美元,同比下降36.0%;实现贸易顺差71.6亿美元,比去年同期扩大48.5亿美元。

徐工、柳工、中联重科、三一、临工等一众企业在上半年出口方面可谓大放异彩,尤其是在普茨迈斯特、施维英、CIFA这国际混凝土机械的前三甲纷纷归之中国工程机械企业麾下之后,中国工程机械企业在海外市场的影响力更是如日中天,传统市场稳步发展,新兴市场快速增长,埃塞尔比亚、俄罗斯、玻利维亚、秘鲁、哥伦比亚、巴西、新加坡、缅甸、越南……无论是东南亚市场还是非洲市场,都成为中国工程机械出口的热门之地。结合会员企业的实际情况,有专家预计2012年下半年工程机械出口额将保持15%左右的增长幅度。

四、工程机械行业回款困难

同钢铁行业一样,工程机械行业也面临“三角债”及融资风险的问题。从2011年下半年开始,随着房地产、路桥建设等基建工程的放缓和延迟,工程机械产品需求下降。工程机械制造企业为了扩张市场份额,在销售方式上采取有奖销售、零首付、低首付,出现了融资租赁比例过大、租赁公司门槛过低等情况。

在经历了2011年的疯狂促销之后,回款成为了目前工程机械企业最为头疼的一件事情。一方面,对下游客户把关不严,一些资质不全的客户被放行;另一方面,今年以来不少建筑工程处于半停工状态,直接导致下游客户回款困难。据统计,1-7月工程机械重点企业应收账款同比增长41.8%。三一重工、徐工机械、中联重科等上市龙头企业中报显示应收账款持续增加。未来行业经营现金流的好转情况主要取决于开机率的提升带来的客户资金的宽松。

五、工程机械行业保有设备、库存设备压力巨大

工程机械的新增需求和下游行业投资规模的增长有比较明显的关系。因此,下游基础设施和采掘业的投资将决定了工程机械设备的需求环境, 8 月份水泥、铁道用钢和石油沥青的产量都出现了同比正增长,显示铁路和公路的投资恢复还在继续中,加之发改委项目的密集批复,后续有望看到它们继续回暖。此外,8 月份的房地产新开工面积同比上升13.9%,大幅超出市场之前预期。

但是下游的基建和地产的回暖并没有明显的反映在工程机械8月份的销售数据上,我们认为主要原因是工程机械保有设备、库存量对销量仍然构成了较大的压力,数据显示,截止到2011年底,中国工程机械主要产品保有量约为504万-547万台,今年1-7月工程机械重点企业产成品库存同比增长7.6%。因此,工程机械行业真正走出低谷,还需要后续基建、地产等投资持续长期的大力拉动,甚至要超过往年高点才能进一步拉动工程机械的销售。

六、稳增长政策全面铺开

继发改委在9 月5 日、6 日两日内密集批复60 个涉及总投资额上万亿的基建项目之后,多个地方经济发展规划相继获得国家批复,而随后各地公布的投资计划显然更为庞大。数据统计,6月以来,已有10多个省市发布大规模经济刺激计划或稳增长措施,粗略计算,涉及金额已近20万亿元。这番“疯狂投资”再次引发市场期待,对于工程机械行业无疑是“救命稻草”。

但不可忽视的有两个问题,一是虽然发改委审批项目加快,将增加对工程机械设备的需求,但新增需求将首先用于消化目前市场过剩的生产能力,要传导到新购设备领域,还需要一定过程;第二,由于目前国内货币政策状况依然处于适度状况,地方政府并没有很好的资金来源,增加了市场对具体项目执行可行性的怀疑,进而影响对设备等工程必须品的购买需求。因此,我们只是假设如果地方政府能够解决资金来源的根本问题,那么新批项目开工势必将会有效刺激工程机械等产品需求,拉动行业触底回升。

总体来说,无论是季节性回升或是巨额投资拉动可能带来的行业复苏,短期内工程机械行业都会有好转迹象。但如果寄希望于工程机械行业的回暖来拉动钢材采购需求,我们认为期望值过高。一方面,工程机械属于施工机械,完全依靠投资建设拉动,被动性较强。随着各地政府经济刺激计划的退出,市场会有一些起色,但反应到工程机械上效果会有滞后。其二,工程机械多属于不易消耗品,社会保有量相对充足,行业自身也面临一定的产能过剩问题。除非下游订单短时间内超过往年高点,不然很难拉动工程机械企业积极生产。其三,工程机械行业几乎是钢铁行业的又一翻版,低端产能过剩、利润下滑、行业亏损、下游回款困难、信贷融资风险隐现,“黄金十年”后面临深度调整。因此我们认为,种种基本面的缺陷在根本上决定了工程机械行业快速、完全复苏的概率极低。但短期内工程机械行业出现季节性回暖已是必然,预期恢复幅度不大,对钢材价格,尤其是板材价格将略有支撑。 |