|

10月国内钢材市场在9月快速反弹后趋稳,钢材产量回升,实体需求并未明显扩张,前期集中释放的补库需求告一段落,兰格综合指数如预期保持在145水平上。

11月市场基本面数据分化,宏观经济综合指数大幅上升,流动性进一步回升,成本综合指数继续下降,而需求受房地产波动的影响,出现一定的回落。短期内,市场心态稳定,实体需求在季节因素的影响下逐渐转弱,成本支撑显露,钢材价格向下空间并不明显,预期兰格综合指数区间在140-150水平,目标值145(详见图1)。

图1 兰格钢铁综合预测指数

一、宏观经济指标明显改善 短周期企稳回升无悬念

宏观经济指标在投资和货币两方面均有明显改善。9月固定资产投资增速为23.08 %,比8月大幅度上升3.71个百分点; M1增速为7.33%,比8月上升2.83个百分点, M2增速为14.8%,比8月上升1.3个百分点, M1和M2的增速之差为-7.47%,比8月上升1.53个百分点。新增人民币贷款6232亿,环比虽降,但同比续升(详见图2)。

图2 兰格钢铁宏观经济综合指数

国内方面,“维稳”政策效果逐步显现,宏观经济在四季度着陆并企稳回升几无悬念。国内经济增长正处在结构性转型之中,潜在增速下降至7%-8%之间,也就是所谓的“七上八下”。从国际经验看,高速增长的经济体出现结构性放缓,一般在人均GDP1.5-2.5万美元的阶段,中国远未达到这一阶段,经济增速大幅下降可能性不大。2013年内,经济增长的短周期波动向上,而中、长期波动则向下,二者叠加的结果,温和回升可能性较大。潜在经济增速下降是中长期趋势,财政和货币的刺激作用有限,与其下注“十八大”后出台强烈的刺激政策,不如去发掘经济转型的内生动力和改革进一步深化产生的制度红利。

国际方面,维持10月报告的预期,美国重启量化宽松,压低美元汇率,刺激短期国际资本向中国等新兴市场国家流入,产生人民币升值压力,推升大宗商品价格。这一态势在前者已部分显现,在后者或将逐渐显现。美国经济温和复苏可能性较大,欧元区的主权债务需要长期才能够恢复平衡,而市场对此似乎早有一定的预期。

2012年内,维持10月报告判断,固定资产投资增速在20%左右,基建投资回升部分弥补制造业投资因利润率降低而下滑的影响,房地产企稳的可能性大增。流动性在美国QE3和国内对地方融资平台、基建项目的融资需求的政策支持下,将逐渐从底部回归。

2013年内,宏观经济环境温和回暖,基建投资的效果逐渐向传导制造业,期待制造业展开库存重建过程。关注国内的金融“脱媒”趋势。2012年内,银行信贷创造流动性的作用相对下降,债券、信托作用明显上升,关于地方平台债务问题的担忧未消。期待这一风险随着经济回暖,企业利润回升,财政收入恢复而化解。

二、铁矿石高价时代或面临终结

9月原料价格整体继续大幅度下降,国产铁精矿915元/吨,比8月下降30元/吨;进口矿均价由8月129.83美元/吨降至115.85美元/吨;焦碳由8月的1270元/吨降至1219元/吨(详见图3)。现货矿方面,如9月报告中的预期,钢材产量迅速回升,10月中旬国内粗钢日产量已至199.9万吨,进口矿现货价格随之迅速回升,日照港交货粉矿价格(61.5%)升至130美元/吨水平。

2012年内,维持前期判断,铁矿石价格将依赖于钢材需求的持续性。预期钢材实体需求进入淡季,大规模库存重建尚需时日,铁矿石价格面临震荡态势。但是,由于粗钢产量恐难有明显下降,铁矿石价格不存在大幅下降的基础。维持2011年12月报告以来的判断,120-130美元/吨水平,在2012年内的应视做合理中枢。

2013年内,铁矿石价格的中枢或进一步下降,铁矿石高溢价时代面临终结。这一点早在2011年11月报告中就已给出提示。2012年—2016年是全球铁矿石新增产能集中投放的时期,即使全球经济衰退推迟了部分项目投产,铁矿石产能的预期增长也远高于钢铁产量的预期增长。但是,考虑到国内铁矿石品位逐渐降低,而生产成本迅速上升,国内钢铁企业在国外的新建矿山的成本相对较高。2013年内,铁矿石价格的中性预期在100-110美元/吨的水平。

图3 兰格钢铁原燃料指数

三、基础设施投资的影响将向制造业扩散

1、房地产业

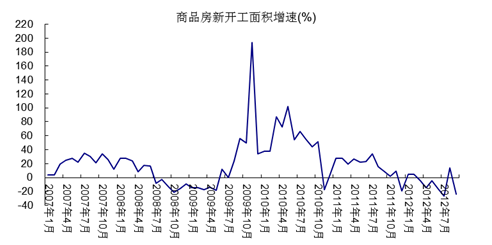

房地产业再次出现波动。9月新房开工面积为1.2亿平方米,同比增速-24.03%,比8月大幅度下降;商品房销售面积1.1亿平方米,同比增速-3.56%,比8月大幅度下降。季节调整后,9月新房开工面积趋势项环比增速0.19%;商品房销售面积趋势项环比增速1.30%(详见图4)。

2012年内,维持前期判断,房地产业去库存或已经接近尾声,期待新房开工和投资的新一轮周期启动。2013年内,政策进一步收紧可能性不大,也不会出现明显逆转。预计在大规模保障性住房建设目标基本实现后,房地产调控政策才会转向。在销售持续回升后,新房开工将逐渐向好,但是从房地产业的景气循环来看,其高景气度一般会晚于宏观经济的步调。因此,预计房地产业的回升较慢,幅度也较为温和。

图3-4 商品房新开工面积增速

2、基础设施

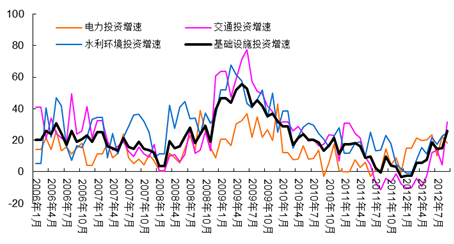

基础设施投资迅速上升,政策作用集中显现。9月国内基础设施投资增速25.82%,比8月上升10个百分点。其中,电力、交通、水利环境的投资增速分别为18.30 %、31.68%和24.71%。交通运输投资在铁路投资的驱动下,在持续低迷后大幅度上升(详见图5)。

维持前期判断,2012年内,在建工程的复工将保证基础设施投资增速维持在10%水平,交通运输投资回升空间较大。但是,8,9月以来集中获批的新项目,并不能迅速形成真实的钢材需求,预期这一部分增量需求的大量释放将在2013年春季以后。因此,2013年内,或可期待基础设施形成的钢材需求大规模释放与钢材需求季节性旺季同时出现的情况。

图3-5 基础设施投资增速

3、制造业

制造业终现曙光,连续下行趋势终结。10月制造业PMI各项指数全面回升。PMI指数50.2%,终于回到扩张区间,比9月上升0.4个百分点。新订单和新出口订单分别为50.4%和49.3%,比9月上升0.6个百分点和0.5个百分点。产成品库存和原材料库存分别为48.1%和47.3%,比9月上升0.2个百分点和0.3个百分点,采购量上升至51.2%,购进价格上升至54.3%。新订单和新出口订单回升表明需求温和向好,而生产也随之回升。产成品库存,原材料库存连续同时上升,基本确认了去库存周期终结的可能,而采购量上升也印证了这一点。但是,库存重建过程尚未启动,制造业复苏过程仍然较弱。购进价格持续上升,进一步说明原材料价格的回升态势。

总体来看,制造业温和复苏的态势逐渐确立。但是,仍需要宏观政策和各项具体的产业政策的支持。2013年内,期待基建投资的拉动作用向制造业扩散,激励库存重建周期的启动。这一过程,将决定钢材价格上升的高度。

四、钢材社会库存去库存持续 资金去杠杆或压制冬储

据兰格钢铁信息研究中心统计,10月社会库存1249.64万吨,同9月相比小幅度下降48.59万吨。主要品种中,线材库存102. 78万吨,上升0.92万吨;螺纹库存451.70万吨,下降30.92万吨;热轧库存359.70万吨,下降23.94万吨;冷轧库存159.74 万吨,下降0.1万吨;中板库存147.57万吨,上升5.95万吨。

钢材社会库存下降明显趋缓。但是,季节调整后表明,社会库存环比下降趋势仍然持续。5大主要品种,线材库存继续大幅度下降;螺纹库存继续大幅度下降;热轧库存小幅度下降;冷轧库存持平;中板库存小幅度下降。

总体来看,社会库存在主动去库存之后,随着需求好转,价格回升,转入被动去库存阶段,后期将逐渐进入库存重建阶段。但是,由于2012年内钢铁贸易和物流仓储行业中,以上海地区为典型,在钢材价格大幅度下降的压力下,爆发了系统性的资金风险,行业资金仍处在去杠杆的过程中。2012-2013年的冬储将会受到压制。但是,也正因如此,在2013年二季度钢材需求旺季,钢材价格或将有一个更好的空间。

综上所述,2012年内,宏观经济企稳,基建投资上升,房地产回稳,制造业缓慢复苏,库存调整逐渐接近尾声,钢材价格短期以震荡盘整为主。

2013年内,钢材价格在中期温和向上的可能性较大,预期兰格综合指数的底部比2012年有5%左右的上升空间,但是顶部难以超越2011年9月以来钢材价格调整前的水平,主要的不确定因素在于制造业回升的力度,宏观政策的连续性。

|