2012年是我国钢铁行业较为困难的一年,整体呈现了“低需求、低价位、低效益”的特征。由于经济增速下滑,钢铁下游行业景气度下降,钢铁需求萎缩,导致产能过剩问题严重,钢铁市场供大于求矛盾凸显,钢铁市场长期弱势运行困扰着整个行业;9月份以来,稳增长政策下大批投资项目快速批复,以及12月份中央经济工作会议提出积极稳妥推进城镇化等政策利好消息,国内钢铁市场迎来了震荡上行的翘尾行情。

2013年我国经济将继续回暖,城镇化建设和基础设施投资规模的扩大将拉动钢铁需求实现恢复性增长。全球范围内的通胀压力和需求预期向好刺激铁矿石等大宗商品价格上扬,推高钢铁生产成本;但钢铁产能扩张仍未得到有效遏制,供大于求的局面不会改变,钢铁市场同质化竞争激烈,钢价将保持温和上涨。鉴于成本上涨和钢价上涨的不同步性,钢铁行业效益仍不容乐观。

一、2012年国内钢铁市场回顾

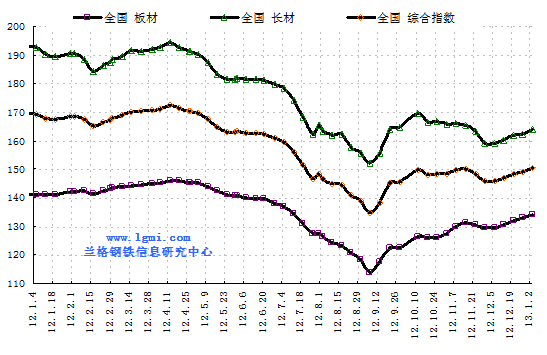

2012年,在钢铁下游行业增速放缓,钢铁产量居高不下,钢铁市场供大于求的矛盾突出的情况下,我国钢材市场弱势运行态势明显,经历了以下四个阶段(详见图1):

第一阶段 淡季弱势运行期 (从年初至2月中旬)

第二阶段 春节后旺季拉动期 (从2月中旬至4月中旬)

第三阶段 供求失衡持续下跌期 (从4月中旬至9月上旬)

第四阶段 政策刺激震荡反弹期 (从9月中旬至12月底)

图1 2012年兰格钢价指数走势图

数据来源:兰格钢铁信息研究中心

2012年国内钢铁市场整体呈现前高后低,年底翘尾的运行态势。4月中旬达到年内高点172.4点后,由于钢铁产能高位释放,而经济下行压力逐渐增大,主要用钢行业发展持续放缓,钢材需求低迷,供大于求矛盾突出,从4月中旬起钢价持续回落,至9月初触底,是钢材行情下跌周期最长的一波(连续震荡下跌24周),钢价指数跌至134.7点,较4月中高点下跌37.7点,跌幅21.9%,钢价平均跌980元,回到2009年5月份水平。9月份以来,在稳增长的政策基调下,大批投资项目的批复,以及12月份中央经济工作会议提出积极稳妥推进城镇化等政策利好消息,欧债危机有效缓解和美国连续量化宽松政策的推出,原材料价格大幅上升,政策利好和成本推动国内钢铁市场迎来了震荡上行的翘尾行情。

二、2012年国内钢铁市场供需情况分析

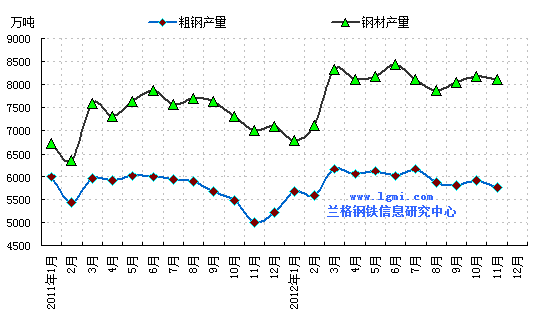

1、粗钢产量增幅放缓,长材产量增速仍高于板带材

2012年我国粗钢产量继续保持增长,但增速有所放缓。据国家统计局数据,2012年1-11月,我国累计生产粗钢66012.5万吨,同比增长2.9%。1-11月粗钢平均日产197.1万吨,其中有9个月粗钢日均产量保持在190万吨之上,4月份粗钢日产创下历史最高记录,达201.9万吨。预计2012年我国粗钢产量将近7.2亿吨(详见图2)。

图2 2011-2012年我国粗钢、钢材产量

数据来源:国家统计局,兰格钢铁信息研究中心

2012年1-11月,我国共生产钢材87040.5万吨,同比增长7.2%。2012年钢材产量预计将在9.5亿吨左右。就产品结构来说,长材产量增速明显高于板带材。2012年1-11月,我国长材产量同比增长10.0%,较钢材总产量增速高出2.8个百分点;而板带材产量同比增长3.2%,较钢材总产量增速低4.0个百分点(详见表1)。具体到分品种钢材来说,钢筋、线材、热轧薄板、热轧薄宽钢带、渡层板、涂层板和焊接钢管的产量增幅较大,均在10%以上,特别是热轧薄板的增幅达到73.6%。

表1 2012年1-11月钢材分品种产量

|

品 种 |

1-11月累计(万吨) |

同比增减幅度(%) |

|

钢材 |

87040.5 |

7.2 |

|

其中:长材 |

40603.7 |

10.0 |

|

板带材 |

37380.3 |

3.2 |

|

管材 |

6881.6 |

10.8 |

|

铁道用材 |

467.5 |

7.8 |

|

钢材品种: |

|

|

|

钢筋 |

16059.1 |

15.5 |

|

线材 |

12474.2 |

12.2 |

|

热轧薄板 |

731.7 |

73.6 |

|

热轧薄宽钢带 |

4522.3 |

11.7 |

|

镀层板 |

3440.8 |

10.6 |

|

涂层板 |

721.5 |

14.7 |

|

焊接钢管 |

4318.1 |

12.3 |

数据来源:国家统计局

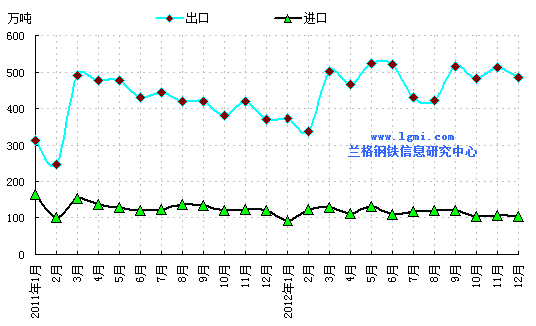

2、钢铁出口仍保持大幅增长,进口有所下降

2012年,尽管全球经济复苏缓慢,但我国钢材出口仍然保持了较高的增长速度。据海关统计,2012年1-12月,我国累计出口钢材5573万吨,同比增长14.0%;累计进口钢材1366万吨,同比下降12.3%。进口钢坯36万吨,同比下降43.3%。钢材、钢坯累计净出口折合粗钢4439万吨,较2011年全年3479万吨的水平增长了27.6%(详见图3)。

图3 2011年以来我国钢材月度进出口情况

数据来源:中国海关,兰格钢铁信息研究中心

3、下游行业增速放缓,钢铁需求有所萎缩

2012年国内经济增速放缓,反映钢材消费力度的几项经济指标增速明显回落,钢铁需求有所萎缩。1-11月份,规模以上工业增加值同比增长10.0%,较去年同期下降4.0个百分点。从各行业来看,1-11月黑色金属冶炼和压延加工业增长9.4%,同比减少5个百分点;通用设备制造业增长8.2%,同比减少9.9个百分点;汽车制造业增长8.6%,同比减少5个百分点,铁路、船舶、航空航天和其他运输设备制造业增长4.4%,同比减少7.7个百分点;电气机械和器材制造业增长9.2%,同比减少5.5个百分点。2012年1-11月份,全国固定资产投资(不含农户)同比增长20.7%,增速较去年同期下降3.8个百分点;其中全国房地产开发投资同比增长16.7%,增速比去年同期下降13.2个百分点。

2012年9月份以来,为达到保增长的目的,有关部门加快了项目审批的进度,加强了一批像重点水利工程、基础交通、农村电网等公共设施领域项目的前期工作。从项目获批到配套资金落实到位一般有3个月以上的滞后期,四季度开始部分项目进入集中建设期,带动钢铁需求好转。

三、2013年国内钢铁市场展望

2013年既是我国实施“十二五”规划的第三年,也是践行“十八大”精神的开局之年。我国将继续实施积极的财政政策和稳健的货币政策,积极稳妥推进城镇化,继续加大对铁路、公路和水利等基础设施的投资,将有效拉动我国钢铁需求。

1、城镇化和基础设施投资将拉动钢铁需求

受益于投资特别是房地产投资和基础设施投资的回升,以及出口和消费的小幅改善,2012年四季度我国经济企稳回升的趋势已经确立。2013年我国将保持宏观经济政策的连续性和稳定性,积极稳妥推进城镇化建设。2013年我国经济将继续回暖,投资仍是拉动我国经济增长的主要动力。

2013年随着城镇化建设的逐步推开,基础设施投资将成为推动中国经济增长的亮点。2013年我国基建投资主要集中在交通运输方面,2013年我国铁路固定资产投资额将维持在6000亿元左右;其次是城市轨道交通、公路、港口、机场航道等项目建设。根据国家发改委运输所完成的《2012-2013年中国城市轨道交通发展报告》统计,2012年度,全国有35个城市在建设轨道交通线路,估算完成总投资约2600亿元。2013年,已批准的项目将进入规模建设阶段,城轨投资规模有望达到2800亿元-2900亿元。此外,水利和电力的建设投资规模也将扩大,12月份发改委已经批复24个电力项目,其中以输变电项目为主,总金额近180亿元;11月中旬,水利部发布《关于印发全国冬春农田水利基本建设实施方案的通知》,提出2012年至2013年度全国冬春农田水利基本建设实现总投资超过3000亿元,农田水利基本建设资金有望在12月至明年3月期间陆续拨付。

城镇化建设和基建投资,既拉动国内需求,也拉动国内投资。2013年我国城镇化建设和基建投资依然是拉动我国钢材需求的重要动力。随着新批项目的资金到位和陆续开工,2013年我国基础建设投资将持续回暖,将会对建筑钢材需求形成直接拉动。

2、通胀和需求推动铁矿石价格上涨,成本支撑力度强劲

2013年主要国家仍将执行宽松的货币政策,全球范围内整体通胀压力将大于2012年,货币贬值将成为主要趋势,铁矿石、焦煤等大宗商品价格将因此走高。另外,随着全球经济温和复苏,钢铁需求的释放将导致铁矿石原料价格的上涨。2012年12月份由于大批投资项目的审批通过和中央经济工作会议提出推进城镇化建设的方向,引发市场各方对2013中国钢铁需求前景一片向好的期望,铁矿石市场价格大幅攀升。仅在2012年12月份,澳大利亚61.5%粉矿价格上涨21.4%,而钢材价格同期仅上涨2.2%。钢价上涨幅度远低于铁矿石价格上涨幅度,后期成本支撑力度将比较强劲。

3、粗钢产量小幅增长,钢材出口有望保持2012年水平

2013年由于国内钢材需求的恢复性增长,我国钢铁产量将延续增长态势,预计全年粗钢产量将会达到7.5亿吨,同比增幅保持在4%左右。2013年基础设施建设投资规模加大对钢材需求拉动,铁道用钢材、螺纹钢、线材等钢材品种产量将保持较大幅度增长。

国际贸易保护主义盛行仍将是影响2013年我国钢材出口的重要制约因素。2012年共有10个国家和地区对我国出口的18种钢材产品和1种钢铁制品发起贸易救济调查,较2011年增加8起,调查类型涉及反倾销、反补贴、双反(反倾销、反补贴)合并调查、反规避以及保障措施五种,而新兴经济体越来越成为我国钢材贸易救济调查的主体,2012年巴西发起5起反倾销调查,泰国发起3起反倾销和1起保障措施调查。但2013年全球经济有望温和复苏,国际货币基金组织预计2013年全球经济增速3.6%,高于2012年的3.3%。2013年由于全球经济温和增长并且增长率加速,2013年全球钢材需求增长也将加快,我国钢材出口有望继续保持较高水平,或将达到6000万吨,钢材、钢坯进出口相抵折合粗钢将实现净出口4500万吨。

2013年国内外宏观经济将趋于好转,钢铁需求将有望恢复性增长,全球性通胀压力加大和需求好转将刺激铁矿石价格高位运行,成本支撑力度较为强劲。但目前我国钢铁产能过剩问题依然严重,市场供大于求的局面难以扭转,在原料价格、钢材价格、产能释放的相互联动和制约下,钢材市场价格难以持续上扬,也不会大幅波动,整体保持温和上升的趋势。预计兰格钢铁全国综合价格指数将会底部抬升,在145-180点位区间运行,中枢线在160点左右,上涨空间大于下跌空间。1月份是钢铁行业季节性需求淡季,但由于成本支撑力度和部分钢铁贸易企业冬储意愿的增强,以及春节前终端用户补库需求拉动,钢价可能会进一步小幅上涨。