|

兰格信息研究中心 张琳

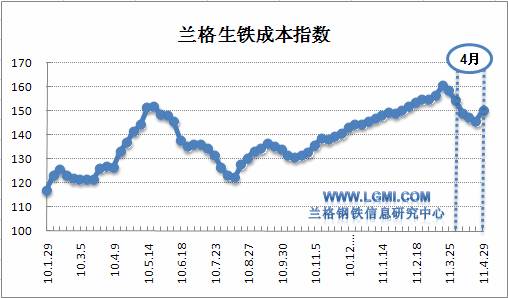

4月份兰格生铁成本指数为149.4点,较3月份下降8.3点,降幅为5.3%(见图1)。同期,4月份兰格钢铁综合价格指数为193.8点,较3月份上升6.4点,涨幅为3.41%。

图1 兰格生铁成本指数走势图

从图1分析兰格生铁成本指数趋势,4月份的前三周成本指数一直处于下行通道,在第四周成本指数掉头向上,较第三周有3.19%的回升。假设钢厂为30天左右的炉料库存周期,分析一下3月份的外矿市场行情:随着各种短期利好因素逐渐消退,3月初进口矿步入“明显回落”阶段,市场成交清淡,各钢铁企业转为消化库存为主,截止3月31日全国港口铁矿石库存为8549万吨,比2月末的8925万吨下降了376万吨,降幅4.2%,意味着过去30天内,全国港口库存以每天12万吨速度减少。

3月11日,日本东北地区遭遇前所未有的9级地震,悲观预测日本受影响的炼钢厂可能停产长达6个月,这意味着未来日本进口铁矿石至少将减少2000-3000万吨,给本已疲软的铁矿石市场雪上加霜,进口矿现货价格一度跌至170美元/t以下(63.5%),比2月199-200美元/t下跌15%以上。临近月底,部分钢铁企业陆续开始补充矿石库存,国内铁矿石市场出现明显上升趋势,反弹行情由此形成。总之,3月份铁矿石市场先抑后扬。

3月份,我国进口铁矿石平均到岸价格为160.71美元/t,环比上升2.35美元,升幅1.48%,再创历史新高。

另外,原油市场暴涨,电煤供应紧张,焦煤生产随即也受影响。自去年以来主要焦煤产地整合整顿力度加大,焦煤实际投放减少明显。且按4月底各省节能限电的实施情况来看,国内铁精粉生产也明显受限。当然在钢厂高炉产能持续94%以上高位的运行下,钢厂对原料的需求不减,在钢材价格无明显下滑的情况下,5月份成本上抬趋势依然明显。

图2 主要钢材品种(测算成本与市场价格比较)盈利水平

根据图2研究钢材各主要品种的盈利能力。整体来看,这7类品种盈利水平,均处于盈利状态,高中低产品盈利水平依然没有拉开档次,但与上月不同的是,在4月最后一周7类品种盈利水平掉头向上。螺纹代替冷卷,站在7类品种中盈利能力之首,在第四周尤为明显。其次是中厚板的盈利能力,排在第二位,也超出了冷板的盈利能力。

这主要是因为各地建筑钢材库存快速下降,板材库存降速放缓,建材走势明显强于板材,建材领涨钢市。至于冷轧板的盈利能力的下滑,主要是因为4月汽车产销双双回落,即27个月首现负增长,且负增长可能主导汽车行业今后的走势。生产企业产销量趋弱,钢厂在组织合同方面遇到瓶颈,进入4月份,国内主导钢厂5月份冷板价格政策以下调为主。如7日宝钢率先下调出厂价格,各品种板材跌幅在200-300元左右。随后鞍钢、首钢、本钢价格政策均有不同幅度下调。出厂价下调意味着钢厂对后期冷板市场看淡,不可避免地向4月份的现货市场产生传导。并且部分钢贸商预测5月份、6月份冷轧板市场不会有起色。

4月份,工业生产者购进价格同比上涨10.4%。其中,燃料动类购进价格上涨11.6%,黑色金属材料类购进价格上涨10.9%,通胀压力犹存。5月份刚性的成本支撑力度不减,钢贸商的盈利水平仍需重点关注钢企限电减产的影响范围和持续时间,存准金的持续上调对钢铁厂、钢贸商以及终端用户资金紧缺问题的累计效应和影响程度,或许这些因素是5月份钢价走势的突破口,左右着钢贸商的盈利水平。(兰格钢铁信息研究中心 张琳 转载务必注明出处)

|